Аккредитив - это, определение

Аккредитив - это условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву ), осуществить платеж в пользу бенефициара (получателя средств по аккредитиву ) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки, или оплатить, акцептовать или учесть переводной вексель, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель .

Аккредитив - это вид банковского счёта. Открывается по поручению плательщика в банке, обслуживающем контрагента, отгружающего товары, оказывающего услуги и др. Открытие А. создаёт для контрагента возможность получить на условиях, указанных в аккредитивном поручении, платёж за продукт , работы, услуги немедленно по исполнении обязательства. А. как форма безналичных расчётов применяется при совершении платежей социалистическими организациями и в международных расчётах по коммерческим операциям.

Аккредитив - это именная , удостоверяющая право лица, на имя которого она выписана, получить в кредитном учреждении (банке или сберегательной кассе) указанную в А. сумму. А. оплачивается кредитным учреждением в месте его предъявления за счёт денежной суммы, внесённой в сберкассу или списанной со счёта его владельца, либо в соответствии с договором между банками (при международных расчётах ).

Аккредитив - это условное денежное обязательство , принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву).

Аккредитив - это документ, именная ценная бумага , дающая право конкретному физическому или юр. лицу, на чье имя она выдана, получить указанную в аккредитиве сумму полностью или частично в кредитном учреждении(банке, в частности, сберегательном банке) в течение определенного срока .

Аккредитив - это форма расчетов между компаниями и организациями, смысл которой состоит в том, что плательщик дает поручение своему банку, чтобы , обслуживающий получателя платежа, оплатил требуемую сумму в оговоренный срок на основе условий, записанных в аккредитивном заявлении плательщика.

Аккредитив - это поручение банка одному или нескольким банкам производить по распоряжению и за счет клиента платежи физическому или юрлицу в пределах обозначенной суммы на условиях, указанных в аккредитиве.

Аккредитив - это вид банковского счета, дающий возможность контрагенту получить на условиях, указанных в аккредитивном поручении, платеж за продукт , работы , услуги немедленно по исполнении обязательства.

Аккредитив - это обязательство банка произвести по просьбе и в соответствии с указаниями импортера платеж экспортеру.

Обозначение

Виды аккредитивов

Принципиальная схема использования аккредитива

Формы аккредитивов

Постфинансирование аккредитивов

Схема операции с аккредитивом

Документарный аккредитив

Аккредитивы для расчетов на территории Российской Федерации

Аккредитив — это условное денежное обязательство , принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву), осуществить платеж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки , или оплатить, акцептовать или учесть переводной вексель , или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель

Аккредитив (Letter of credit) - это

Аккредтив - это самая безопасная форма расчетов между клиентами. При установлении новых партнерских отношений между предприятиями и организациями, часто встает вопрос: Как избежать потери денег или продукта, при заключении сделки и расчетов с еще незнакомой фирмой? Как подстраховать свой бизнес от необязательных и нечестных партнеров, особенно, если контракт заключен на значительную сумму? Ответ простой - аккредитивы. Конечно, достаточно сложно изучить все тонкости работы с аккредитивами и применять их в расчетах, но зато появляется чувство защищенности. А изучив аккредитивную форму расчетов однажды, клиенты от нее отказываются редко. Расчет аккредитивами идет как - бы под контролем банков и исключает невыполнения условий по заключенным контрактам, как поставщика продукции, так и покупателя. Итак, аккредитив, это поручение банка плательщика, банку получателя средств, производить по распоряжению и за счет средств клиента платежи физическому или юр. лицу в пределах обозначенной суммы и на условиях, указанных в поручении. Расчет по одному аккредитиву осуществляется только с одним получателем средств. Аккредитив - это наиболее безопасная и востребованная форма расчетов между продавцом и покупателем . Аккредитивная форма расчетов представляет собой способ безналичных расчетов между контрагентами, при котором банк плательщика (банк-эмитент) по поручению приказодателя (плательщика по аккредитиву) берет на себя обязательство произвести расчет с бенефициаром (получателем средств по аккредитиву) обозначенной в аккредитиве суммы по представлении бенефициаром в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки, или оплатить, акцептовать или учесть переводной , или предоставить полномочия другому банку (исполняющему банку) произвести платежи или оплатить, акцептовать или учесть переводной вексель.

Аккредитивы, используемые во внутрироссийских расчетах, пока не получили должного распространения, однако по мере совершенствования нормативной базы, в первую очередь Положения “О безналичных расчетах в Российской Федерации”, и приближения к международным стандартам практика применения данных аккредитивов будет расширяться. Зато по внешнеторговым контрактам аккредитивы используются значительно чаще. Ведь данная форма расчетов предлагает участникам внешнеторговой сделки наиболее широкие возможности для выбора инструментов платежа: немедленный платеж по предоставлению документов, платеж с рассрочкой, переводных векселей, негоциация документов, а также использования аккредитива: перевод аккредитива другому или другим бенефициарам, переуступка выручки по аккредитиву.

Правилами и обычаями для документарных аккредитивов, публикация Международной Торговой палаты № 500", утвержденными в 1993г Международной торговой палатой в Париже. Этот свод правил позволяет создать четкий инструмент для обеспечения международных сделок, лишенный зависимости от нередких противоречий, возникающих при взаимодействии законодательств двух, или же нескольких стран, стоящих за участниками сделки. Правила эти четко оговаривают перечень и вид контрактной документации, стандартизируя ее. Процедура контроля сделки, таким образом, становится достаточно простой и «прозрачной».

Подробно определение положений работы с аккредитивами в Российской Федерации, даны в статьях №№867 - 873 с комментариями к ним [гл.3] «Расчеты по аккредитиву» ГК РФ .

В случае же возникновения споров в данном вопросе, для их разрешения, следует обращаться к разделу «О практике рассмотрения споров, связанных с использованием аккредитивной формы расчетов» письма Президиума Высшего Арбитражного Суда РФ №39 от 15 января 1999г.

Я ни в коем случае не ставил себе целью рассказать обо всех нюансах применения аккредитива в международных взаиморасчетах. Поскольку их подробное описание заняло не один толстый учебник. Я кратко изложил лишь самые общие принципы работы с аккредитивами. Как сказала мне однажды, одна весьма опытная сотрудница среднего звена одного крупного московского банка: «Чем я дольше занимаюсь аккредитивами, тем больше понимаю, насколько это обширная и емкая тема». Поэтому, обязательно, по поводу разработки схем применения аккредитивов, именно в Вашем конкретном случае, смело, не стесняясь, задавайте вопросы сотрудникам банков, в которых вы планируете оформлять аккредитив. В хороших банках, как известно, есть хорошие отделы по работе с клиентами, которые всегда готовы провести полезные профессиональные консультации по услугам. К тому же, на основании анализа ответов на Ваши вопросы, исходя из профессионализма оказываемых Вам консультаций, Вы сможете принять решение о работе/не работе с каким-то банком в каждом конкретном случае. Одним из инструментов международной торговли является аккредитив - обязательство банка осуществить платеж при предъявлении ему определенных документов, соответствующих заранее оговоренным условиям. Чаще всего при совершении сделок между резидентами разных стран используется схема классического аккредитива, в которой задействовано пять участников: аппликант (покупатель , по поручению которого открывается аккредитив), банк-эмитент (открывающий аккредитив), подтверждающий банк (кредитное учреждение, добавляющее свое обязательство осуществить платеж к обязательству банка-эмитента), (продавец , получатель платежа) и авизующий банк (банк бенефициара).

Согласно UCP 600 (международные унифицированные правила и обычаи для документарных аккредитивов, принятые банковской комиссией Международной торговой палаты в 2003 г.), в сделке также присутствует исполняющий банк, который принимает решение о соответствии документов условиям аккредитива. Однако в соответствии с международной практикой, эту функцию обычно несет подтверждающий банк. Если же открывается неподтвержденный аккредитив, то данная роль ложится либо на эмитента, либо на авизующую кредитную организацию.

После открытия аккредитива у двух банков (эмитента и подтверждающего) появляется обязательство перед поставщиком провести платеж по контракту в случае предоставления правильно оформленных документов, удостоверяющих отгрузку продукта. Как правило, набор стандартный: инвойс, упаковочный лист и . Они представляются в авизующий банк, который в некоторых случаях, оговоренных с бенефициаром, берет на себя функцию проверки документов. При нахождении ошибок - например, опечатки в инвойсе - поставщик получает рекомендацию по их исправлению, что увеличивает шансы своевременной оплаты аккредитива.

Непременное условие любого аккредитива - определенный срок его действия, то есть устанавливается дата, до которой действительно обязательство банков (эмитента и подтверждающего). До этой даты поставщик обязан предоставить все необходимые документы, свидетельствующие о выполнении им условий контракта. Как правило, срок действия аккредитива рассчитывается как дата последней отгрузки плюс количество дней, необходимых для предоставления документов в подтверждающий банк (обычно 15-21 день).

При открытии аккредитива в нем обязательно указывается способ исполнения. Наиболее часто это происходит платежом по предъявлению документов (available by payment at sight) - классический аккредитив. Следом за ним по популярности идет аккредитив с отсрочкой платежа (available by deferred payment). Гораздо более редкими для российских участников международной торговли являются исполнение аккредитива путем акцепта переводных векселей (available by acceptance) - тратт, а также исполнение путем негоциации (available by negotiation) - учета простых векселей.

В случае использования схемы с постфинансированием подтверждающий банк уведомляет банк-эмитент о получении от бенефициара необходимого для исполнения аккредитива пакета документов, но платеж в авизующий банк осуществляет за счет собственных ресурсов. Расчет же аппликанта с финансирующей сделку кредитной организацией происходит по истечении отсрочки платежа.

В отдельных случаях вместе с аккредитивом с отсрочкой платежа ( исполнения сделки в данном случае целиком ложится на бенефициара-поставщика) применяется дисконтирование, при котором подтверждающий банк приобретает у бенефициара документы, дающие право на получения платежа в определенный в аккредитиве срок. Если комиссия за дисконтирование оплачивается бенефициаром, то никакой разницы для аппликанта в аккредитиве с постфинансированием или с дисконтированием фактически нет.

Что касается поставщика, то при дисконтировании он должен оформить дополнительный документ - просьбу к подтверждающему банку о выкупе документов. Кроме того, чтобы аккредитив можно было дисконтировать, в его тексте должно быть оговорено соответствующее условие.

В некоторых странах, в частности в США, отсутствует понятие банковской платежной гарантии. Вместо нее применяется так называемый standby или резервный аккредитив. Основная идея заключается в том, что не происходит передачи по банковской цепочке документов, подтверждающих отгрузку, и, соответственно, эквивалентных платежей. То есть в положенный срок, оговоренный в аккредитиве, аппликант-получатель выплачивает бенефициару-поставщику положенную сумму. И лишь в том случае, если это событие не произошло, бенефициар представляет в авизующий банк документы и получает платеж от подтверждающего банка. Таким образом, standby - это аккредитив, который в идеале не должен быть исполнен. Требования по нему выставляются лишь в случае нарушения покупателем условий контракта и влекут для него потерю имиджа.

В некоторых случаях применение аккредитива позволяет поставщику получить предоплату. По схеме аккредитива «с красной оговоркой» бенефициар предоставляет в банк предварительные документы на отгрузку (как правило, это проформа-счет и письмо-обязательство осуществить отгрузку в контрактные сроки). Против этих документов поставщик получает предоплату до фактической отгрузки продукта (в размере 5-100%). После отправки груза документы отправляются напрямую аппликанту. В случае частичной предоплаты стороны могут договориться о том, что копии документов отправляются также в подтверждающий банк, для получения оставшейся доли платежа. В этом случае должен сделать две итерации по предоставлению документов - вначале предварительные документы на предстоящую отгрузку, а затем собственно отгрузочные.

Операции внешнеторгового финансирования отличаются от обычных займов. Основной целью использования инструментов торгового финансирования является не только предоставление кредитных ресурсов, но и снижение рисков участвующих в торговой сделке сторон. Гарантии предусматривают обеспечение возврата уплаченных авансов (авансовые гарантии ), а также дают возможность участия в аукционах (тендерные гарантии), получения заказов на производство оборудования и строительство (гарантии исполнения - performance bond), осуществления других расчетов по внешней торговле (например, таможенные гарантии). Для импортеров аккредитивы исключают риск недоставки или некачественной поставки товаров, экспортерам дают гарантию платежа после предоставления документов.

При оптимальной формулировке условий аккредитива может быть уверен в том, что оплата продукции будет произведена только после поставки (если контрактом не предусмотрены авансовые платежи) и лишь в том случае, если соблюдены условия договоренности.

Популярность инструментов торгового финансирования в международной практике вызвана именно тем, что они позволяют компаниям повысить эффективность использования собственных средств, не отвлекая ресурсы из своего оборотного капитала.

Постфинансирование аккредитивов

Евразийский банк организует финансирование для своих клиентов-импортеров по внешнеторговым контрактам с расчетами посредством подтвержденного документарного аккредитива. Финансирование предоставляется на полную сумму аккредитива или на его часть. При этом в целях снижения затрат клиента банк использует более дешевые финансовые ресурсы зарубежных банков.

При данной схеме возможна отсрочка платежа в рамках аккредитива также по пониженной ставке.

Преимущества аккредитивной формы расчетов с привлечением финансирования зарубежных банков:

При применении кредитной линии по аккредитивам используются кредитные ресурсы зарубежного подтверждающего банка, кредитная ставка подтверждающего западного банка ниже, чем в Казахстане

При данной схеме возможна отсрочка платежа в рамках аккредитива либо авансовый платеж также по пониженной ставке.

Сроки кредитования клиента Евразийского банка по такой схеме могут варьироваться;

Клиент не должен отвлекать средства из оборота в момент открытия аккредитива;

Западный поставщик получает средства по аккредитиву сразу после предоставления документов в подтверждающий банк; при этом средства по аккредитиву нашего клиента списываются Евразийским банком только по окончании срока постфинансирования.

Схема работы по подтвержденным аккредитивам с привлечением финансирования зарубежных банков:

1. Казахстанский клиент-импортер и иностранный поставщик заключают контракт на поставку продукции.

2. Казахстанский клиент-импортер подает заявление в Евразийский банк на открытие аккредитива с привлечением финансирования иностранного банка.

3. Евразийский банк открывает аккредитив, передает его в зарубежный банк с запросом на подтверждение и финансирование без перечисления покрытия.

4. Зарубежный банк авизует аккредитив поставщику с добавлением своего подтверждения.

5. Поставщик производит отгрузку продукта.

6. Поставщик представляет отгрузочные документы в подтверждающий банк.

7. Подтверждающий банк производит оплату отгрузочных документов из своих средств.

8. По истечении срока финансирования Евразийский банк уплачивает подтверждающему банку сумму финансирования и проценты по нему.

9. Клиент-импортер производит возмещение Евразийскому банку суммы финансирования и процентов .

Подтверждающий банк (confirming bank) - банк, принимающий на себя обязательство, в дополнение к обязательству банка-эмитента, оплачивать документы, соответствующие условиям аккредитива. Подтверждение аккредитива, добавленное подтверждающим банком, подразумевает дополнительную гарантию платежа со стороны подтверждающего банка.

Обычно такой банк используется в расчетах в случае, если банк-эмитент и банк продавца не являются корреспондентами, а также для снижения влияния страновых рисков, если один или оба партнера расположены в странах с недостаточным высоким рейтингом платежеспособности и политической стабильности.

Подтверждающий банк осуществляет первую проверку документов и выносит свое экспертное решение. Если по оценке подтверждающего банка документы представлены без расхождений с условиями аккредитива, то подтверждающий банк обязан заплатить на условиях аккредитива. В случае представления документов с расхождениями подтверждающий банк действует в соответствии с инструкциями стороны, представившей документы и, соответственно, может:

запросить у банка-эмитента согласие аппликанта на оплату документов с расхождениями и после получения согласия совершить платеж на условиях аккредитива или отправить документы банку-эмитенту без обязательств со своей стороны на базе инкассо. В этом случае документы будут оплачены в случае согласия аппликата, т.е. не по аккредитиву, а по инкассо или вернуть документы бенефициару. В этом случае вопрос оплаты должен быть урегулирован сторонами по контракту без участия подтверждающего банка.

Исполняющий банк (nominated bank) - банк, который по поручению банка-эмитента произведет проверку документов и в случае, если представленные документы соответствуют условиям аккредитива, затребует платеж у банка-эмитента для перевода его бенефициару. Исполняющий банк, в отличие от подтверждающего, не обязан за свой счет осуществлять платеж против документов или акцептовать переводные вексели (переводные векселя ).

Авизующий банк (advising bank) - банк, осуществляющий передачу условий аккредитива и всех дополнений к нему непосредственно бенефициару. Каких-то платежных обязательств по аккредитиву у авизующего банка нет.

Как правило, это банк, обслуживающий бенефициара. Для авизующего банка необходимо иметь телексные ключи с банком-эмитентом или с подтверждающим банком.

Трансферабельный аккредитив предусматривает возможность использования его полностью или частично несколькими лицами, помимо самого бенефициара (вторыми бенефициарами). Для этого бенефициар инструктирует банк о переводе определенной части (до100%) аккредитива на второго бенефициара.

Трансферабельный аккредитив может быть переведен только один раз, т.е. Аккредитив не может быть переведен по просьбе второго бенефициара в пользу третьего бенефициара. В случае отказа от использования своей части аккредитива второй бенефициар может снова передать это право первому бенефициару.

Однако, учитывая действующее в РФ валютное , при расчетах с использованием переводного аккредитива необходимо проконсультироваться со специалистами ПЧРБ в области валютного контроля.

Также использование трансферабельного аккредитива в Российской Федерации осложнено тем, что во внутреннем законодательстве отсутствуют нормы по данному виду операций.

Используется в расчетах за постоянные поставки равными партиями. Он предусматривает пополнение аккредитива на определенную сумму (квоту) или до первоначальной величины по мере использования. При открытии револьверного аккредитива, как правило, указывается общая сумма аккредитива, размер одной квоты и их количество, а также срок использования квоты.

Револьверный аккредитив открывается не на полную сумму платежей по контракту. Однако для банка-эмитента выпуск револьверного аккредитива означает четкое обязательство возобновлять суммы в соответствии с первоначальными условиями, независимо от развития событий по поставкам товаров . Это является существенным риском.

![]()

Использование револьверных аккредитивов весьма ограничено, так как требуется предоставление обеспечения на полную сумму всех возобновлений, а также жесткое соблюдения сроков и объемов поставок бенефициаром для эффективности использования такого вида аккредитива. В связи с этим ПЧРБ не рекомендует револьверный аккредитив для применения в расчетах.

договор , предусматривающий расчеты по документарному аккредитиву.

Покупатель дает поручение (заявление) банку-эмитенту, на основании которого тот открывает аккредитив в пользу поставщика. При этом аккредитивное сообщение направляется в адрес банка поставщика.

Банк поставщика информирует поставщика, что аккредитив открыт.

Поставщик предоставляет документы по аккредитиву в свой банк. Банк поставщика направляет документы в банк-эмитент. Предварительно банк поставщика проверяет документы на соответствие условиям аккредитива, если является исполняющим, в противном случае - вправе не осуществлять проверку. Банк-эмитент в обязательном порядке проверяет документы на соответствие условиям аккредитива.

Банк-эмитент платит поставщику и направляет документы в адрес покупателя. В случае наличия в документах расхождений с условиями аккредитива, платеж производится только после получения согласия покупателя на оплату документов с расхождениями.

Подтверждающий банк добавляет свое подтверждение к аккредитиву - гарантию оплаты в случае выполнения условий аккредитива - и, таким образом, выступает как между банком поставщика и банком-эмитентом.

Схема работы по подтвержденному аккредитиву выглядит следующим образом:

Поставщик и покупатель заключают договор , предусматривающий расчеты по подтвержденному документарному аккредитиву.

Покупатель дает поручение (заявление) банку-эмитенту, на основании которого тот открывает аккредитив в пользу поставщика. При этом аккредитив направляется в адрес подтверждающего банка для добавления им подтверждения.

Подтверждающий банк добавляет свое подтверждение к аккредитиву и по системе СВИФТ или телекс направляет в адрес банка поставщика текст аккредитива с указанием, что к аккредитиву добавлено подтверждение. Подтверждающий банк также информирует банк-эмитент о факте добавления своего подтверждения к аккредитиву.

Банк поставщика информирует поставщика, что аккредитив открыт, и к нему добавлено подтверждение.

После проверки поставщиком аккредитива на предмет соответствия его условий условиям контракта, осуществляется отгрузка продукта/ оказание услуг.

Поставщик предоставляет документы по аккредитиву в свой банк.

Банк поставщика направляет представленные документы в адрес подтверждающего банка.

Подтверждающий банк проверяет представленные документы:

Если документы представлены в соответствии с условиями аккредитива, то подтверждающий банк самостоятельно осуществляет платеж в пользу банка поставщика, после чего направляет документы в адрес банка-эмитента для получения возмещения;

Если в документах обнаружены расхождения, то подтверждающий банк:

незамедлительно извещает банк поставщика о факте выявления расхождений в документах

может вернуть документы в банк поставщика с отказом в оплате представленных документов. В этом случае поставщик и покупатель должны самостоятельно решить вопрос об оплате по контракту

по поручению банка поставщика может запросить банк-эмитент по системе СВИФТ или по телексу о согласии покупателя платить по документам с расхождениями. По получении положительного ответа действует в соответствии с п.8.1.

по просьбе банка поставщика может направить документы с расхождениями в банк-эмитент на инкассо. В этом случае гарантии оплаты нет, покупатель самостоятельно будет принимать решение об оплате или об отказе от оплаты против полученных документов.

Если документы соответствуют условиям аккредитива (8.1) или если по документам с расхождениями (п.8.2) получено согласие банка-эмитента об оплате таких документов, направляет документы в адрес банка-эмитента. Банк-эмитент в обязательном порядке проверяет документы на соответствие условиям аккредитива. Подтверждающий банк получает возмещение платежа от банка-эмитента. В случае платежа по документам с расхождениями, перечисляет указанную сумму в адрес банка поставщика. Банк-эмитент направляет документы в адрес покупателя.

Иметь на счете средства в сумме, достаточной для выставления аккредитива и покрытия тех банковских комиссий, которые по условиям контракта, должны быть оплачены клиентом. По договора аккредитив также может быть открыт в счет кредитной линии или займа, предоставленного ПЧРБ.

Клиентам-резидентам - оформить в ПЧРБ паспорт сделки по контракту, по которому открывается аккредитив.

Представить в ПЧРБ заявление на открытие документарного аккредитива, заполненное с помощью пишущей машинки или компьютера.

В случае открытия аккредитива в счет кредитной линии, необходимо предоставить полный перечень документов для принятия решения коллегиальными органами банка, а также заключить с банком необходимые договоры (на открытие аккредитива, обеспечительные и др.).

Вид аккредитива: с подтверждением или без подтверждения другим банком.

Наименование банка-эмитента (по импорту ПЧРБ, по экспортированию — банк импортера, желательно из числа банков-корреспондентов ПЧРБ).

Наименование исполняющего или подтверждающего банка. Это может быть банк-корреспондент ПЧРБ либо сам ПЧРБ.

Если исполняющий или подтверждающий банк не является обслуживающим продавца банком, то должно быть дополнительно указано наименование авизующего банка (по импорту - наименование банка, обслуживающего продавца, по экспортированию - ПЧРБ)

Сумма аккредитива

Способ реализации аккредитива (платеж против документов, отсроченный платеж и т.д.)

Перечень документов, представляемых бенефициаром, и их характеристика

Сроки для представления документов

Сроки отгрузки

Условия страхования, уплаты фрахта, банковской комиссии и др.

Изменения в условия аккредитива вносятся аналогично процедуре открытия аккредитива.

При аккредитивных операциях банки не несут ответственности по договору клиента. Банки также не несут ответственности за подлинность документов, их соответствие основному договору клиента.

Таким образом, обязательства банков по аккредитиву существуют независимо от обязательств клиентов по основному контракту.

Аккредитив открывается на срок, в рамках которого планируется осуществить поставку/ оказать услуги и представить документы для получения платежа по аккредитиву.

При условии платежа по предъявлении документов - расчеты производятся непосредственно после представления описанных в аккредитиве документов, если соблюдены условия аккредитива.

При условии отсроченного платежа - бенефициар получает платеж в срок, предусмотренный в аккредитиве (например, определенное количество дней от даты представления документов в банк или от даты транспортного документа).

Следует иметь в виду, что банки имеют 5 рабочих дней для проверки документов (7 рабочих дней для рублевых аккредитивов в соответствии с законодательством РФ).

По согласованию с продавцом исполняющий или подтверждающий банк

может вернуть документы продавцу для внесения исправлений в документы. Это имеет смысл делать, если имеется достаточно времени для внесения исправлений в документы и повторного представления их в банк

может запросить банк-эмитент на предмет согласия покупателя платить по документам с обнаруженными расхождениями. В случае получения согласия, направляет документы в адрес банка-эмитента с требованием о платеже

может направить документы с расхождениями в банк-эмитент на инкассо. В этом случае гарантии оплаты нет, покупатель самостоятельно будет принимать решение об оплате или об отказе от оплаты против полученных документов

Каждый банк устанавливает собственные комиссии за совершение аккредитивных операций. Однако, как правило, банки предусматривают в своих тарифах следующие комиссии.

комиссия за авизование предстоящего открытия аккредитива

комиссия за авизование аккредитива/изменений к аккредитиву

комиссия за открытие, увеличение, пролонгацию аккредитива

комиссия за внесение изменений в условия аккредитива

комиссия за подтверждение аккредитива

комиссия за прием, проверку и отправку документов по аккредитиву

комиссия за платеж по аккредитиву

комиссия за запрос согласия банка-эмитента или приказодателя аккредитива на оплату документов, представленных бенефициаром с расхождениями с условиями аккредитива

комиссия за акцепт переводных векселей

комиссия за перевод аккредитива (трансферацию) или передачу на исполнение в другой банк

комиссия за отправку запросов по поручению клиента и пр.

Комиссии могут взиматься в виде фиксированной суммы либо устанавливаются в процентном отношении к сумме аккредитива или отдельной операции по нему. По ряду комиссий принято устанавливать комиссии из расчета за квартал или его часть (например, комиссии за открытие или подтверждение аккредитива).

Комиссии банков по аккредитиву уплачиваются покупателем или продавцом согласно условиям, указанным в аккредитиве. При этом расходы по импортным аккредитивам (ООО «ПЧРБ» - банк-эмитент) рекомендуется относить на территории РФ за счет импортера, за пределами РФ - за счет экспортера. При экспорте следует добиваться отнесения издержек по аккредитиву за счет импортера, а в случае разногласий включать их в цену контракта. Также особо следует обговорить оплату комиссий подтверждающего банка.

Банк-эмитент должен отклонять попытки приказодателя аккредитива вставить в текст аккредитива части текстов контракта, счетов-фактуры и т.п.

Унифицированные правила и обычаи для документарных аккредитивов, публикация Международной торговой палаты 2007 г. N 600 (UCP 600).

Унифицированные правила для межбанковского рамбурсирования по документарным аккредитивам, публикация МТП №525 (редакция 1996г.).

При расчетах на территории Российской Федерации по рублевым аккредитивам - нормативные документы РФ: Положение Банк России от 3 октября 2002 г. N 2-П "О безналичных расчетах в РФ" и Положение российский ЦБ от 01 апреля 2003 г. №222-П "О порядке осуществления безналичных расчетов физ. лицами в РФ".

При открытии рублевого аккредитива с исполнением в другом банке ПЧРБ должен установить кредитный на исполняющий банк.

Существует требование предоставления дополнительно к основному списку документов 4-х оригиналов реестра счетов, к которым может предъявляться требование об обязательном акцепте покупателем.

Если условиями аккредитива предусмотрен уполномоченного Плательщиком лица, последнее обязано представить банку либо доверенность, выданную Плательщиком (если уполномоченным является физ. лицо ), либо копию соглашения (если уполномоченным лицом является организация ).

Физические лица вправе применять аккредитивы для осуществления безналичных расчетов в соответствии с законодательством России, при расчетах, не связанных с осуществлением предпринимательской деятельности. Документарный аккредитив - форма расчетов, которая очень широко распространена в международной торговле для снижения финансовых рисков экспортера и импортера. Аккредитив представляет собой обязательство, выдаваемое банком по поручению покупателя произвести платеж в пользу поставщика против представленных документов, строго соответствующих условиям аккредитива.

Обязательство оплаты перед поставщиком берет на себя непосредственно банк. Таким образом, поставщик уже на момент открытия аккредитива застрахован от риска неплатежа от своего контрагента. Кроме того, поставщик ни в коем случае не зависит от договорных отношений, существующих между покупателем и банком-эмитентом.

С целью унификации проведения операций по документарным аккредитивам были разработаны Унифицированные правила и обычаи для Документарных аккредитивов, редакция 1993 г., публикация Международной торговой палаты № 500. Ссылка на применение правил должна быть включена в текст аккредитива. Правила являются обязательными для всех сторон. В расчетах посредством аккредитива (в зависимости от его условий) могут участвовать следующие стороны:

Приказодатель - импортер (покупатель)

Банк-эмитент - банк, открывающий аккредитив по заявлению Приказодателя.

Бенефициар - экспортер, поставщик.

Авизующий банк - банк, обычно обслуживающий Бенефициара, который проверяет подлинность полученного сообщения от Банка-эмитента об открытии аккредитива и направляет (авизует) данное сообщение Бенефициару.

Подтверждающий банк - банк, добавляющий к аккредитиву свое подтверждение, то есть принимающий по отношению к обязательству Банка-эмитента дополнительные солидарные обязательства провести платеж по аккредитиву либо выполнить иные действия с условиями аккредитива.

Исполняющий банк - банк, который непосредственно проводит платежи по аккредитиву получателю денежных средств. Исполняющим банком может быть и банк-эмитент, и авизующий банк, и подтверждающий банк. Также возможен вариант, когда исполняющим банком является любой другой банк.

Для обеспечения интересов поставщика, как правило, используется безотзывный аккредитив, который не может быть ни изменен, ни отменен без согласия банка-эмитента, подтверждающего банка (если имеется) и бенефициара.

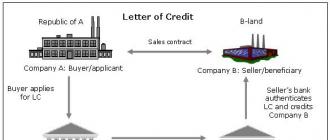

Схема проведения расчетов по импорту посредством документарного аккредитива, открытого банком (см. рисунок), включает в себя следующие этапы.